Để sử dụng toàn bộ tiện ích nâng cao của Hệ Thống Pháp Luật vui lòng lựa chọn và đăng ký gói cước.

| NGÂN HÀNG NHÀ NƯỚC | CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM |

| Số: 13/2022/TT-NHNN | Hà Nội, ngày 28 tháng 10 năm 2022 |

Căn cứ Luật Các tổ chức tín dụng ngày 16 tháng 6 năm 2010;

Căn cứ Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng ngày 20 tháng 11 năm 2017;

Căn cứ Nghị định số 16/2017/NĐ-CP ngày 17 tháng 02 năm 2017 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Ngân hàng Nhà nước Việt Nam;

Theo đề nghị của Vụ trưởng Vụ Chính sách tiền tệ;

Thống đốc Ngân hàng Nhà nước Việt Nam ban hành Thông tư sửa đổi, bổ sung một số điều của Thông tư số 08/2021/TT-NHNN ngày 06 tháng 7 năm 2021 của Thống đốc Ngân hàng Nhà nước Việt Nam quy định về cho vay đặc biệt đối với tổ chức tín dụng được kiểm soát đặc biệt.

1. Sửa đổi, bổ sung Điều 12 như sau:

a) Sửa đổi, bổ sung điểm a khoản 2 như sau:

“a) Giá trị của các tài sản bảo đảm quy định tại khoản 1 và khoản 6 Điều này được xác định theo Phụ lục IV ban hành kèm theo Thông tư này;”

b) Sửa đổi, bổ sung điểm c khoản 2 như sau:

“c) Tỷ lệ quy đổi tài sản bảo đảm (TL) được xác định như sau:

(i) Đối với giấy tờ có giá quy định tại điểm a khoản 1 Điều này, TL bằng tỷ lệ tối thiểu giữa giá trị giấy tờ có giá và số tiền cho vay có bảo đảm bằng cầm cố giấy tờ có giá của Ngân hàng Nhà nước đối với tổ chức tín dụng theo quy định của Ngân hàng Nhà nước trong từng thời kỳ;

(ii) Đối với tài sản bảo đảm quy định tại điểm b, c khoản 1 và khoản 6 Điều này, TL bằng 120%;”

c) Sửa đổi, bổ sung khoản 3 như sau:

“3. Trường hợp có tài sản bảo đảm quy định tại điểm c khoản 1 Điều này không đáp ứng đủ các điều kiện quy định tại khoản 2 Điều 13 Thông tư này dẫn đến tổng giá trị quy đổi của các tài sản bảo đảm đủ điều kiện thấp hơn số dư nợ gốc vay đặc biệt thì bên đi vay phải hoàn thành việc thực hiện quy định tại điểm a khoản 4, điểm a khoản 5 Điều này để tổng giá trị quy đổi của các tài sản bảo đảm đủ điều kiện không thấp hơn số dư nợ gốc vay đặc biệt trong thời hạn 10 ngày làm việc kể từ ngày tổng giá trị quy đổi của các tài sản bảo đảm đủ điều kiện thấp hơn số dư nợ gốc vay đặc biệt.”

d) Bổ sung khoản 6 như sau:

“6. Trường hợp bên đi vay đã sử dụng hết tài sản bảo đảm quy định tại khoản 1 Điều này, bên đi vay có thể sử dụng các tài sản sau đây làm tài sản bảo đảm để vay đặc biệt, gia hạn vay đặc biệt hoặc để thực hiện khoản 2 Điều 6 Thông tư này và không phải áp dụng các quy định tại khoản 3, 4, 5 Điều này đối với các khoản vay đặc biệt còn dư nợ:

a) Thế chấp quyền đòi nợ phát sinh từ khoản cấp tín dụng của bên đi vay đối với khách hàng (trừ tổ chức tín dụng);

b) Thế chấp quyền tài sản là khoản lãi phải thu phát sinh từ khoản cấp tín dụng của bên đi vay đối với khách hàng (trừ tổ chức tín dụng).”.

2. Sửa đổi, bổ sung khoản 3 Điều 13 như sau:

“3. Khoản cấp tín dụng tại khoản 6 Điều 12 Thông tư này đang được bảo đảm bằng tài sản.”.

3. Sửa đổi, bổ sung Điều 15 như sau:

a) Sửa đổi, bổ sung điểm a khoản 3 như sau:

“a) Trường hợp bên đi vay có tiền thu hồi từ quyền đòi nợ, khoản lãi phải thu làm tài sản bảo đảm cho khoản vay đặc biệt (sau đây gọi là tiền thu hồi nợ), trong thời hạn 05 ngày làm việc đầu tháng, bên đi vay phải trả nợ gốc của khoản vay đặc biệt này theo thứ tự từ khế ước nhận nợ còn dư nợ được ký sớm nhất, số tiền trả nợ bằng tổng số tiền thu hồi nợ phát sinh trong tháng trước liền kề;”

b) Sửa đổi, bổ sung điểm đ khoản 5 như sau:

“đ) Thu hồi nợ (gốc, lãi) cho vay đặc biệt từ tiền bên đi vay thu hồi được từ xử lý các tài sản bảo đảm quy định tại điểm b, c khoản 1 và khoản 6 Điều 12 Thông tư này;”.

4. Sửa đổi, bổ sung Điều 16 như sau:

a) Sửa đổi, bổ sung điểm b khoản 2 như sau:

“b) Ý kiến cụ thể về việc: Tổ chức tín dụng có nguy cơ mất khả năng chi trả hoặc lâm vào tình trạng mất khả năng chi trả, đe dọa sự ổn định của hệ thống; tổ chức tín dụng đã sử dụng hết tài sản bảo đảm quy định tại khoản 1 Điều 12 Thông tư này đối với trường hợp tổ chức tín dụng có đề nghị sử dụng tài sản bảo đảm quy định tại khoản 6 Điều 12 Thông tư này;”

b) Sửa đổi, bổ sung điểm d khoản 5 (đã được sửa đổi, bổ sung bởi khoản 4 Điều 2 Thông tư số 02/2022/TT-NHNN ngày 31 tháng 3 năm 2022 sửa đổi, bổ sung một số điều của Thông tư số 08/2021/TT-NHNN) như sau:

“d) Có ý kiến về sự phù hợp của các thông tin về tài sản bảo đảm trong Danh mục tài sản bảo đảm với quy định tại Điều 13 Thông tư này (trừ trường hợp tổ chức tín dụng đề nghị vay đặc biệt thuộc đối tượng thanh tra, giám sát an toàn vi mô của Ngân hàng Nhà nước chi nhánh tỉnh, thành phố) hoặc có ý kiến về sự phù hợp của các thông tin về tài sản bảo đảm trong Danh mục tài sản bảo đảm với nội dung về tài sản bảo đảm cho khoản cho vay đặc biệt để hỗ trợ thanh khoản đã được phê duyệt tại phương án cơ cấu lại, phương án chuyển nhượng (nếu có) (trừ trường hợp phương án cơ cấu lại có nội dung về tài sản bảo đảm cho khoản cho vay đặc biệt để hỗ trợ thanh khoản thuộc thẩm quyền phê duyệt của Ngân hàng Nhà nước chi nhánh tỉnh, thành phố) dựa trên thông tin tại Danh mục tài sản bảo đảm do tổ chức tín dụng cung cấp theo quy định tại điểm đ khoản 1 Điều này;”.

5. Sửa đổi, bổ sung Điều 18 như sau:

a) Sửa đổi, bổ sung điểm a khoản 2 như sau:

“a) Tình hình hoạt động, khả năng chi trả của tổ chức tín dụng; về việc tổ chức tín dụng đã sử dụng hết tài sản bảo đảm quy định tại khoản 1 Điều 12 Thông tư này đối với trường hợp tổ chức tín dụng có đề nghị sử dụng tài sản bảo đảm quy định tại khoản 6 Điều 12 Thông tư này;”

b) Sửa đổi, bổ sung điểm d khoản 5 như sau:

“d) Có ý kiến về sự phù hợp của các thông tin về tài sản bảo đảm trong Danh mục tài sản bảo đảm với quy định tại Điều 13 Thông tư này (trừ trường hợp tổ chức tín dụng đề nghị gia hạn vay đặc biệt thuộc đối tượng thanh tra, giám sát an toàn vi mô của Ngân hàng Nhà nước chi nhánh tỉnh, thành phố) dựa trên thông tin tại Danh mục tài sản bảo đảm do tổ chức tín dụng cung cấp theo quy định tại điểm d khoản 1 Điều này;”.

6. Sửa đổi, bổ sung Điều 23 như sau:

a) Sửa đổi, bổ sung khoản 2 (đã được sửa đổi, bổ sung bởi khoản 3 Điều 2 Thông tư số 02/2022/TT-NHNN ngày 31 tháng 3 năm 2022 sửa đổi, bổ sung một số điều của Thông tư số 08/2021/TT-NHNN) như sau:

“2. Chịu trách nhiệm về:

a) Tài sản bảo đảm cho khoản vay đặc biệt đáp ứng đủ các điều kiện quy định tại Điều 13 Thông tư này hoặc phù hợp với nội dung về tài sản bảo đảm trong phương án cơ cấu lại, phương án chuyển nhượng đã được phê duyệt (nếu có);

b) Chỉ sử dụng tài sản bảo đảm quy định tại khoản 6 Điều 12 để bảo đảm cho khoản vay đặc biệt khi đã sử dụng hết tài sản bảo đảm quy định tại khoản 1 Điều 12 Thông tư này;

c) Khoản cấp tín dụng tại khoản 6 Điều 12 Thông tư này phải tuân thủ quy định của pháp luật về hoạt động cấp tín dụng.”

b) Sửa đổi, bổ sung khoản 4 như sau:

“4. Trong thời gian vay đặc biệt, bên đi vay có trách nhiệm:

a) Bảo quản, lưu giữ riêng các hồ sơ tín dụng phát sinh quyền đòi nợ, khoản lãi phải thu đang được sử dụng làm tài sản bảo đảm cho khoản vay đặc biệt;

b) Không sử dụng tài sản đang được cầm cố, thế chấp cho khoản vay đặc biệt vào mục đích khác;

c) Theo dõi, đánh giá điều kiện của tài sản bảo đảm cho khoản vay đặc biệt; bổ sung, thay thế tài sản bảo đảm theo quy định tại Thông tư này;

d) Báo cáo Ban kiểm soát đặc biệt khi phát sinh trường hợp tài sản bảo đảm không đủ điều kiện quy định tại khoản 3 Điều 12 hoặc khi đã sử dụng hết tài sản bảo đảm quy định tại khoản 1 Điều 12 Thông tư này;

đ) Báo cáo Ban kiểm soát đặc biệt số tiền thu hồi nợ quy định tại điểm a khoản 3 Điều 15 Thông tư này trong thời hạn 03 ngày làm việc kể từ ngày phát sinh tiền thu hồi nợ.”.

7. Sửa đổi, bổ sung điểm đ khoản 4 Điều 26 như sau:

“đ) Phối hợp với Sở Giao dịch Ngân hàng Nhà nước thực hiện quy định tại điểm d khoản 3 Điều này; thông báo bằng văn bản cho Sở Giao dịch Ngân hàng Nhà nước về việc đã hoàn thành nhận thế chấp tài sản bảo đảm là quyền đòi nợ, khoản lãi phải thu do bên đi vay bổ sung (trừ trường hợp khoản cho vay đặc biệt đang hạch toán tại Ngân hàng Nhà nước chi nhánh tỉnh, thành phố mà bên đi vay không thay thế tài sản bảo đảm là giấy tờ có giá); thông báo bằng văn bản cho tổ chức tín dụng về việc trích tài khoản của tổ chức tín dụng để thu hồi nợ và thực hiện các quy định tại điểm a, b, đ, e khoản 5, khoản 6 Điều 15 Thông tư này đối với khoản cho vay đặc biệt đang được hạch toán tại Ngân hàng Nhà nước chi nhánh tỉnh, thành phố;”.

8. Sửa đổi, bổ sung điểm a (iv) khoản 4 Điều 27 như sau:

“(iv) Danh mục tài sản bảo đảm đủ điều kiện theo quy định tại Điều 13 Thông tư này theo Phụ lục VII ban hành kèm theo Thông tư này, tỷ lệ quy đổi tài sản bảo đảm (TL) bằng 100%; tổng giá trị quy đổi của các tài sản bảo đảm đủ điều kiện không thấp hơn số tiền vay đặc biệt đề nghị gia hạn;”.

Điều 2. Bổ sung, thay thế, bãi bỏ một số điểm, khoản, điều, phụ lục của Thông tư số 08/2021/TT-NHNN

1. Bỏ điểm d khoản 1 Điều 12.

2. Thay thế Phụ lục III, Phụ lục IV, Phụ lục VII ban hành kèm theo Thông tư số 08/2021/TT-NHNN bằng Phụ lục III, Phụ lục IV, Phụ lục VII ban hành kèm theo Thông tư này.

Điều 3. Trách nhiệm tổ chức thực hiện

Chánh Văn phòng, Vụ trưởng Vụ Chính sách tiền tệ, Thủ trưởng các đơn vị thuộc Ngân hàng Nhà nước Việt Nam; Bảo hiểm tiền gửi Việt Nam; tổ chức tín dụng chịu trách nhiệm tổ chức thực hiện Thông tư này.

1. Thông tư này có hiệu lực từ ngày 28 tháng 10 năm 2022.

2. Kể từ ngày Thông tư này có hiệu lực thi hành, đối với khoản vay đặc biệt phát sinh từ ngày 27 tháng 10 năm 2021 và còn số dư đến ngày Thông tư này có hiệu lực thi hành, trên cơ sở áp dụng tỷ lệ quy đổi tài sản bảo đảm quy định tại Thông tư này, tổ chức tín dụng được sử dụng tài sản bảo đảm đang thế chấp tại Ngân hàng Nhà nước Việt Nam để tiếp tục vay đặc biệt, bảo đảm tổng giá trị quy đổi của các tài sản bảo đảm đủ điều kiện không thấp hơn tổng số tiền vay đặc biệt./.

|

| KT. THỐNG ĐỐC |

(Ban hành kèm theo Thông tư số 13/2022/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 08/2021/TT-NHNN ngày 06 tháng 7 năm 2021 quy định về cho vay đặc biệt đối với tổ chức tín dụng được kiểm soát đặc biệt)

| Tên tổ chức tín dụng …… |

|

DANH MỤC TÀI SẢN BẢO ĐẢM CHO KHOẢN VAY ĐẶC BIỆT

Ngày ... tháng ... năm ...

I. PHẦN I (Áp dụng đối với trường hợp tổ chức tín dụng sử dụng tài sản bảo đảm quy định tại khoản 1 Điều 12 Thông tư số 08/2021/TT-NHNN đã được sửa đổi, bổ sung)

1. Giấy tờ có giá (GTCG) bằng đồng Việt Nam quy định tại điểm a, b khoản 1 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung)

| STT | Loại GTCG | Mã GTCG | Tổ chức phát hành | Tổ chức lưu ký | Phương thức thanh toán lãi, gốc | Lãi suất tại thời điểm định giá của GTCG | Ngày phát hành | Ngày đến hạn | Thời hạn còn lại của GTCG | Mệnh giá GTCG | Giá trị của GTCG (GT) tại ngày ... | Tỷ lệ quy đổi (TL) | Giá trị quy đổi của TSBĐ là GTCG (TS) |

| (1) | (2) | (3) | (4) | (5) | (6) | (7) | (8) | (9) | (10) | (11) | (12) | (13) | (14) = (12)/(13) |

| 1 |

|

|

|

|

|

|

|

|

|

|

|

|

|

| 2 |

|

|

|

|

|

|

|

|

|

|

|

|

|

| … |

|

|

|

|

|

|

|

|

|

|

|

|

|

| Tổng |

| … |

| … | |||||||||

Ghi chú:

- Lãi suất tái cấp vốn do Ngân hàng Nhà nước công bố là ………%/năm để xác định giá trị của GTCG (cột 12) theo quy định tại Phụ lục IV Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung).

- Tỷ lệ quy đổi (TL) theo quy định tại điểm c khoản 2 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung).

2. Giấy tờ có giá (GTCG) bằng đồng Việt Nam quy định tại điểm c khoản 1 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung)

| STT | Mã GTCG | Tổ chức phát hành | Tổ chức lưu ký | Phương thức thanh toán lãi, gốc | Lãi suất tại thời điểm định giá của GTCG | Ngày phát hành | Ngày đến hạn | Thời hạn còn lại của GTCG | Mệnh giá GTCG | Giá trị TSBĐ của GTCG | Giá trị của GTCG (GT) tại ngày ... | Giá trị quy đổi của TSBĐ là GTCG (TS) | Ghi chú |

| (1) | (2) | (3) | (4) | (5) | (6) | (7) | (8) | (9) | (10) | (11) | (12) | (13) = (12)/120% | (14) |

| 1 |

|

|

|

|

|

|

|

|

|

|

|

| Đang được niêm yết |

| 2 |

|

|

|

|

|

|

|

|

|

|

|

| Đang được niêm yết |

| … |

|

|

|

|

|

|

|

|

|

|

|

| … |

| Tổng |

| … | … | … |

| ||||||||

Ghi chú: Lãi suất tái cấp vốn do Ngân hàng Nhà nước công bố là ……..%/năm để xác định giá trị của GTCG (cột 12) theo quy định tại Phụ lục IV Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung).

Tổ chức tín dụng cam kết các GTCG nêu trên đáp ứng đầy đủ các điều kiện quy định tại khoản 1, khoản 2 Điều 13 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung); tổng giá trị quy đổi của các tài sản bảo đảm là GTCG đủ điều kiện tại Danh mục này không thấp hơn số tiền đề nghị vay đặc biệt, gia hạn vay đặc biệt.

II. PHẦN II (Áp dụng đối với trường hợp tổ chức tín dụng sử dụng tài sản bảo đảm quy định tại khoản 6 Điều 12 Thông tư số 08/2021/TT-NHNN đã được sửa đổi, bổ sung)

1. Quyền đòi nợ phát sinh từ các khoản cấp tín dụng quy định tại điểm a khoản 6 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung)

| STT | Khoản cấp tín dụng của TCTD đối với khách hàng (đang được bảo đảm bằng tài sản) | TSBĐ cho khoản vay đặc biệt | ||||||

| Tên chi nhánh của TCTD | Tên khách hàng | Số hiệu hợp đồng tín dụng | Nhóm nợ | Ngày giải ngân | Ngày đến hạn | Giá trị của quyền đòi nợ (GT) tại ngày ... | Giá trị quy đổi của TSBĐ (TS) | |

| (1) | (2) | (3) | (4) | (5) | (6) | (7) | (8) | (9) = (8)/120% |

| 1 |

|

|

|

|

|

|

|

|

| 2 |

|

|

|

|

|

|

|

|

| 3 |

|

|

|

|

|

|

|

|

| … |

|

|

|

|

|

|

|

|

| Tổng |

|

| ||||||

2. Quyền tài sản là khoản lãi phải thu quy định tại điểm b khoản 6 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung)

| STT | Khoản lãi phải thu từ khoản cấp tín dụng (đang được bảo đảm bằng tài sản) của TCTD đối với khách hàng | TSBĐ cho khoản vay đặc biệt | ||||

| Tên chi nhánh của TCTD | Tên khách hàng | Số hiệu hợp đồng tín dụng | Ngày đến hạn của kỳ trả lãi | Giá trị của quyền tài sản (GT) tại ngày ... | Giá trị quy đổi của TSBĐ (TS) | |

| (1) | (2) | (3) | (4) | (5) | (6) | (7) = (6)/120% |

| 1 |

|

|

|

|

|

|

| 2 |

|

|

|

|

|

|

| … |

|

|

|

|

|

|

| Tổng | … | … | ||||

Tổ chức tín dụng cam kết đã sử dụng hết tài sản bảo đảm quy định tại khoản 1 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung) tại thời điểm đề nghị vay đặc biệt/đề nghị gia hạn vay đặc biệt; các khoản cấp tín dụng nêu trên đáp ứng điều kiện quy định tại khoản 3 Điều 13 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung) và tuân thủ quy định của pháp luật về hoạt động cấp tín dụng; tổng giá trị quy đổi của các tài sản bảo đảm đủ điều kiện tại Danh mục này không thấp hơn số tiền đề nghị vay đặc biệt/gia hạn vay đặc biệt.

|

Xác nhận của Ban kiểm soát đặc biệt |

Lập biểu |

Kiểm soát | …….., ngày…… tháng……. năm ….. Người đại diện hợp pháp của tổ chức tín dụng |

Hướng dẫn lập biểu:

- Phần I: Cột (12) Mục 1, Cột (12) Mục 2: Giá trị của giấy tờ có giá (GT) tại ngày chốt số liệu được xác định theo quy định tại Phụ lục IV ban hành kèm theo Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung).

- Phần II: Cột (8) Mục 1, Cột (6) Mục 2: Giá trị của quyền đòi nợ, quyền tài sản (GT) tại ngày chốt số liệu được xác định theo quy định tại Phụ lục IV ban hành kèm theo Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung).

(Ban hành kèm theo Thông tư số 13/2022/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 08/2021/TT-NHNN ngày 06 tháng 7 năm 2021 quy định về cho vay đặc biệt đối với tổ chức tín dụng được kiểm soát đặc biệt)

1. Đối với tài sản bảo đảm là giấy tờ có giá quy định tại điểm a, b, c khoản 1 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung)

Giá trị của tài sản bảo đảm là giấy tờ có giá tại thời điểm định giá được xác định như sau:

1. Đối với giấy tờ có giá ngắn hạn:

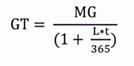

a) Giấy tờ có giá ngắn hạn thanh toán lãi ngay khi phát hành:

![]()

Trong đó:

GT: Giá trị giấy tờ có giá tại thời điểm định giá

MG: Mệnh giá của giấy tờ có giá

L: Mức lãi suất tái cấp vốn do Ngân hàng Nhà nước công bố tại thời điểm định giá (%/năm)

t: Thời hạn còn lại của giấy tờ có giá (số ngày).

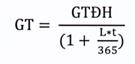

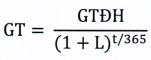

b) Giấy tờ có giá ngắn hạn, thanh toán gốc, lãi một lần khi đến hạn:

Trong đó:

![]()

GT: Giá trị giấy tờ có giá tại thời điểm định giá

GTĐH: Giá trị của giấy tờ có giá khi đến hạn thanh toán bao gồm mệnh giá và tiền lãi

MG: Mệnh giá của giấy tờ có giá

L: Mức lãi suất tái cấp vốn do Ngân hàng Nhà nước công bố tại thời điểm định giá (%/năm)

t: Thời hạn còn lại của giấy tờ có giá (số ngày)

Ls: Lãi suất phát hành của giấy tờ có giá (%/năm)

n: Kỳ hạn của giấy tờ có giá (số ngày).

2. Đối với giấy tờ có giá dài hạn:

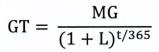

a) Đối với giấy tờ có giá dài hạn, thanh toán lãi ngay khi phát hành:

Trong đó:

GT: Giá trị giấy tờ có giá tại thời điểm định giá

MG: Mệnh giá của giấy tờ có giá

L: Mức lãi suất tái cấp vốn do Ngân hàng Nhà nước công bố tại thời điểm định giá (%/năm)

t: Thời hạn còn lại của giấy tờ có giá (số ngày).

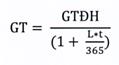

b) Đối với giấy tờ có giá dài hạn, thanh toán gốc, lãi một lần khi đến hạn (lãi không nhập gốc):

Trong đó:

GTĐH = MG * [1 + (Ls * n)]

GT: Giá trị giấy tờ có giá tại thời điểm định giá

GTĐH: Giá trị của giấy tờ có giá khi đến hạn thanh toán, bao gồm mệnh giá và tiền lãi

MG: Mệnh giá của giấy tờ có giá

L: Mức lãi suất tái cấp vốn do Ngân hàng Nhà nước công bố tại thời điểm định giá (%/năm)

t: Thời hạn còn lại của giấy tờ có giá (số ngày)

Ls: Lãi suất phát hành của giấy tờ có giá (%/năm)

n: Kỳ hạn của giấy tờ có giá (năm).

c) Đối với giấy tờ có giá dài hạn, thanh toán gốc, lãi một lần khi đến hạn (lãi nhập gốc):

Trong đó:

GTĐH = MG * (1 + Ls)n

GT: Giá trị giấy tờ có giá tại thời điểm định giá

GTĐH: Giá trị của giấy tờ có giá khi đến hạn thanh toán bao gồm mệnh giá và tiền lãi

MG: Mệnh giá của giấy tờ có giá

L: Mức lãi suất tái cấp vốn do Ngân hàng Nhà nước công bố tại thời điểm định giá (%/năm)

t: Thời hạn còn lại của giấy tờ có giá (số ngày)

Ls: Lãi suất phát hành của giấy tờ có giá (%/năm)

n: Kỳ hạn của giấy tờ có giá (năm).

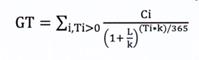

d) Đối với giấy tờ có giá dài hạn, thanh toán lãi định kỳ:

Trong đó:

GT: Giá trị giấy tờ có giá tại thời điểm định giá

Ci: Số tiền thanh toán lãi, vốn gốc lần thứ i (không bao gồm số tiền thanh toán lãi, gốc có ngày đăng ký cuối cùng hưởng lãi, gốc giấy tờ có giá trước ngày định giá).

i: Lần thanh toán lãi, gốc thứ i

L: Mức lãi suất tái cấp vốn do Ngân hàng Nhà nước công bố tại thời điểm định giá (%/năm)

Ti: Thời hạn tính từ ngày định giá đến ngày đến hạn thanh toán lãi, gốc lần thứ i (số ngày)

k: Số lần trả lãi định kỳ trong năm.

2. Đối với tài sản bảo đảm là quyền đòi nợ quy định tại điểm a khoản 6 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung)

Giá trị của tài sản bảo đảm bằng dư nợ gốc của khoản cấp tín dụng đối với khách hàng được hạch toán vào Bảng Cân đối tài khoản kế toán của tổ chức tín dụng tại thời điểm xác định giá trị của tài sản bảo đảm.

3. Đối với tài sản bảo đảm là quyền tài sản quy định tại điểm b khoản 6 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung)

Giá trị của tài sản bảo đảm bằng số dư lãi phải thu của khoản cấp tín dụng đối với khách hàng được hạch toán vào khoản lãi phải thu trong Bảng Cân đối tài khoản kế toán của tổ chức tín dụng tại thời điểm xác định giá trị của tài sản bảo đảm.

(Ban hành kèm theo Thông tư số 13/2022/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 08/2021/TT-NHNN ngày 06 tháng 7 năm 2021 quy định về cho vay đặc biệt đối với tổ chức tín dụng được kiểm soát đặc biệt)

| Tên tổ chức tín dụng …. |

|

DANH MỤC TÀI SẢN BẢO ĐẢM CHO KHOẢN VAY ĐẶC BIỆT

Ngày ... tháng ... năm ...

I. PHẦN I (Áp dụng đối với trường hợp tổ chức tín dụng sử dụng tài sản bảo đảm quy định tại khoản 1 Điều 12 Thông tư số 08/2021/TT-NHNN đã được sửa đổi, bổ sung)

1. Giấy tờ có giá (GTCG) bằng đồng Việt Nam quy định tại điểm a, b khoản 1 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung)

| STT | Loại GTCG | Mã GTCG | Tổ chức phát hành | Tổ chức lưu ký | Phương thức thanh toán lãi, gốc | Lãi suất tại thời điểm định giá của GTCG | Ngày phát hành | Ngày đến hạn | Thời hạn còn lại của GTCG (ngày) | Mệnh giá GTCG (đồng) | Giá trị của GTCG (GT) tại ngày ... (đồng) | Giá trị quy đổi của TSBĐ là GTCG (TS) (đồng) |

| (1) | (2) | (3) | (4) | (5) | (6) | (7) | (8) | (9) | (10) | (11) | (12) | (13)=(12)/100% |

| 1 |

|

|

|

|

|

|

|

|

|

|

|

|

| 2 |

|

|

|

|

|

|

|

|

|

|

|

|

| … |

|

|

|

|

|

|

|

|

|

|

|

|

| Tổng |

| … | … | |||||||||

Ghi chú: Lãi suất tái cấp vốn do Ngân hàng Nhà nước công bố là ……..%/năm để xác định giá trị của GTCG (cột 12) theo quy định tại Phụ lục IV Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung).

2. Giấy tờ có giá (GTCG) bằng đồng Việt Nam quy định tại điểm c khoản 1 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung)

| STT | Mã GTCG | Tổ chức phát hành | Tổ chức lưu ký | Phương thức thanh toán lãi, gốc | Lãi suất tại thời điểm định giá của GTCG | Ngày phát hành | Ngày đến hạn | Thời hạn còn lại của GTCG | Mệnh giá GTCG | Giá trị TSBĐ của GTCG | Giá trị của GTCG (GT) tại ngày ... | Giá trị quy đổi của TSBĐ là GTCG (TS) | Ghi chú |

| (1) | (2) | (3) | (4) | (5) | (6) | (7) | (8) | (9) | (10) | (11) | (12) | (13)=(12)/100% | (14) |

| 1 |

|

|

|

|

|

|

|

|

|

|

|

| Đang được niêm yết |

| 2 |

|

|

|

|

|

|

|

|

|

|

|

| Đang được niêm yết |

| … |

|

|

|

|

|

|

|

|

|

|

|

| … |

| Tổng |

| … | … | … |

| ||||||||

Ghi chú: Lãi suất tái cấp vốn do Ngân hàng Nhà nước là ……%/năm để xác định giá trị của GTCG (cột 12) theo quy định tại Phụ lục IV Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung).

Tổ chức tín dụng cam kết các GTCG nêu trên đáp ứng đầy đủ các điều kiện quy định tại khoản 1, khoản 2 Điều 13 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi bổ sung); tổng giá trị quy đổi của các tài sản bảo đảm là GTCG đủ điều kiện tại Danh mục này không thấp hơn số tiền đề nghị gia hạn vay đặc biệt.

II. PHẦN II (Áp dụng đối với trường hợp tổ chức tín dụng sử dụng tài sản bảo đảm quy định tại khoản 6 Điều 12 Thông tư số 08/2021/TT-NHNN đã được sửa đổi, bổ sung)

1. Quyền đòi nợ phát sinh từ các khoản cấp tín dụng quy định tại điểm a khoản 6 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung)

| STT | Khoản cấp tín dụng của TCTD đối với khách hàng (đang được bảo đảm bằng tài sản) | TSBĐ cho khoản vay đặc biệt | ||||||

| Tên chi nhánh của TCTD | Tên khách hàng | Số hiệu hợp đồng tín dụng | Nhóm nợ | Ngày giải ngân | Ngày đến hạn | Giá trị của quyền đòi nợ (GT) tại ngày ... | Giá trị quy đổi của TSBĐ (TS) | |

| (1) | (2) | (3) | (4) | (5) | (6) | (7) | (8) | (9) = (8)/100% |

| 1 |

|

|

|

|

|

|

|

|

| 2 |

|

|

|

|

|

|

|

|

| 3 |

|

|

|

|

|

|

|

|

| … |

|

|

|

|

|

|

|

|

| Tổng | … | … | ||||||

2. Quyền tài sản là khoản lãi phải thu quy định tại điểm b khoản 6 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung)

| STT | Khoản lãi phải thu từ khoản cấp tín dụng (đang được bảo đảm bằng tài sản) của TCTD đối với khách hàng | TSBĐ cho khoản vay đặc biệt | ||||

| Tên chi nhánh của TCTD | Tên khách hàng | Số hiệu hợp đồng tín dụng | Ngày đến hạn của kỳ trả lãi | Giá trị của quyền tài sản (GT) tại ngày ... (đồng) | Giá trị quy đổi của TSBĐ (TS) (đồng) | |

| (1) | (2) | (3) | (4) | (5) | (6) | (7) = (6)/100% |

| 1 |

|

|

|

|

|

|

| 2 |

|

|

|

|

|

|

| … |

|

|

|

|

|

|

| Tổng | … | … | ||||

Tổ chức tín dụng cam kết đã sử dụng hết tài sản bảo đảm quy định tại khoản 1 Điều 12 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung) tại thời điểm đề nghị gia hạn vay đặc biệt; các khoản cấp tín dụng nêu trên đáp ứng điều kiện quy định tại khoản 3 Điều 13 Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung) và tuân thủ quy định của pháp luật về hoạt động cấp tín dụng; tổng giá trị quy đổi của các tài sản bảo đảm đủ điều kiện tại Danh mục này không thấp hơn số tiền đề nghị gia hạn vay đặc biệt.

|

Xác nhận của Ban kiểm soát đặc biệt |

Lập biểu |

Kiểm soát | ……, ngày …… tháng …..năm…… Người đại diện hợp pháp của tổ chức tín dụng |

Hướng dẫn lập biểu:

- Phần I: Cột (12) Mục 1, Cột (12) Mục 2: Giá trị của giấy tờ có giá (GT) tại ngày chốt số liệu được xác định theo quy định tại Phụ lục IV ban hành kèm theo Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung).

- Phần II: Cột (8) Mục 1, Cột (6) Mục 2: Giá trị của quyền đòi nợ, quyền tài sản (GT) tại ngày chốt số liệu được xác định theo quy định tại Phụ lục IV ban hành kèm theo Thông tư số 08/2021/TT-NHNN (đã được sửa đổi, bổ sung).

Circular No. 13/2022/TT-NHNN dated October 28, 2022 on amendments to Circular No. 08/2021/TT-NHNN prescribing grant of special loans to credit institutions placed under special control

- Số hiệu: 13/2022/TT-NHNN

- Loại văn bản: Thông tư

- Ngày ban hành: 28/10/2022

- Nơi ban hành: Ngân hàng Nhà nước Việt Nam

- Người ký: Phạm Thanh Hà

- Ngày công báo: Đang cập nhật

- Số công báo: Đang cập nhật

- Ngày hiệu lực: 28/10/2022

- Tình trạng hiệu lực: Kiểm tra